Belastingkloof tussen een- en tweeverdieners blijft groot

De verschillen tussen eenverdieners en tweeverdieners met hetzelfde huishoudinkomen blijven ook in 2025 groot. Wel knabbelt het kabinet voor de lagere inkomens opnieuw een stukje van die kloof af.

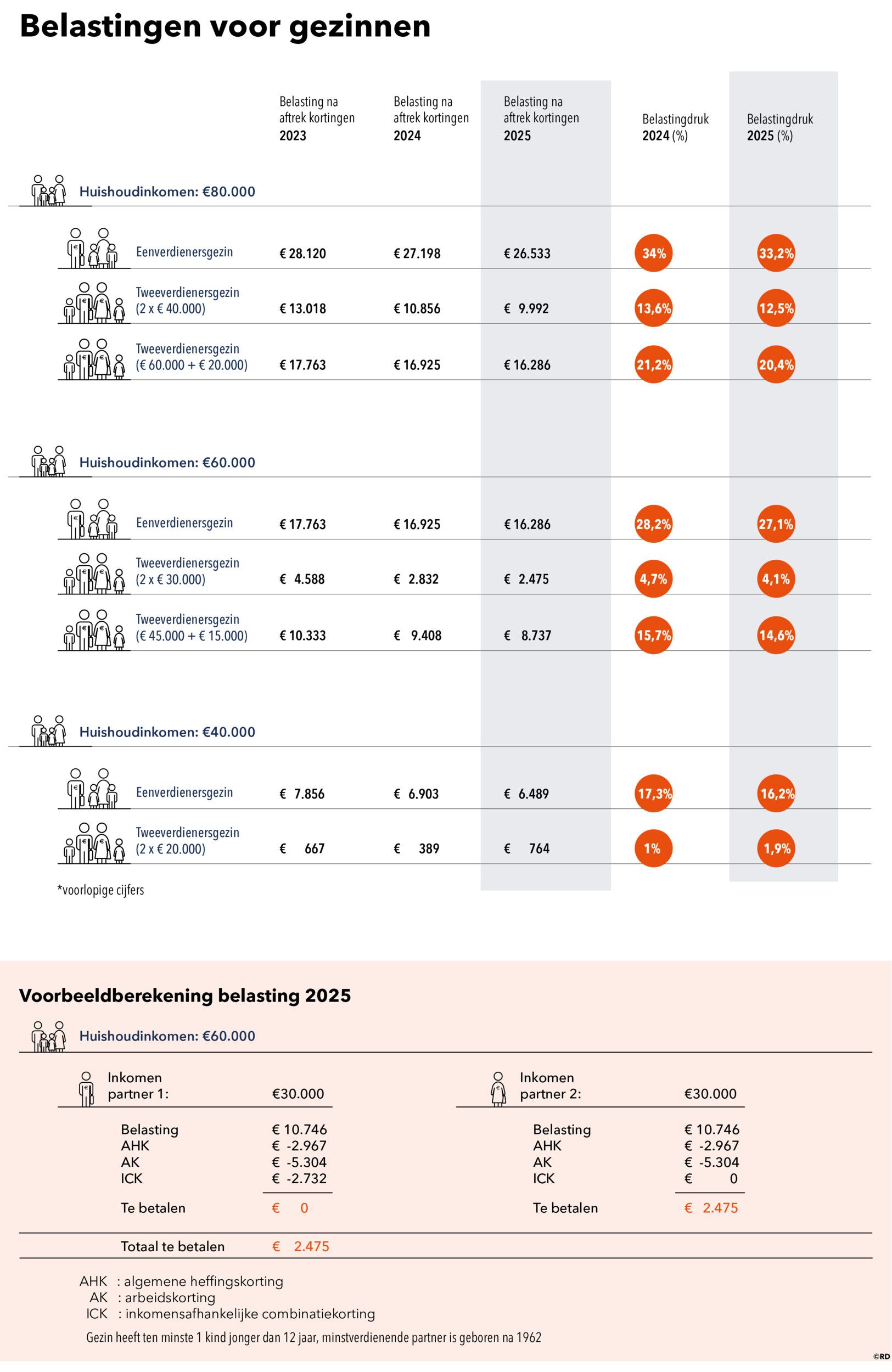

Dat blijkt uit berekeningen van het Reformatorisch Dagblad. De krant nam acht gezinssituaties onder de loep waarbij één of beide ouders een betaalde baan hebben (zie graphic “Belastingen voor gezinnen”). De Tweede Kamer debatteert dinsdag afrondend over het Belastingplan 2025.

De meeste huishoudens betalen wat minder belasting dan dit jaar, zo blijkt. In de berekeningen is alleen gekeken naar de verschuldigde belasting verminderd met drie belangrijke heffingskortingen, voor gezinnen met tenminste één kind onder de twaalf jaar en waarbij de minstverdienende partner geboren is na 1962.

Zaken als eventuele toeslagen, kindgebonden budget en inkomensafhankelijke studiefinanciering blijven buiten beschouwing. Die kunnen echter wel een grote invloed hebben op het netto-inkomen van een huishouden.

Eerdere jaren publiceerde de krant de effecten van de nieuwe belastingregels voor een huishoudinkomen van 40.000 euro. Daarbij werd steeds een eenverdienershuishouden vergeleken met een gezin waarin beide partners elk 20.000 euro inbrengen. Vorig jaar is besloten tot een verbreding met enkele andere voorbeeldsituaties. Diezelfde opzet is ook nu gekozen.

Kloof

Het blijkt dat de verschillen tussen eenverdieners en tweeverdieners enorm blijven. Bij een huishoudinkomen van 40.000 euro betaalt de eenverdiener acht keer zoveel belasting als de tweeverdieners die elk de helft van dat bedrag inbrengen: 6489 euro tegenover 764 euro. Bij een huishoudinkomen van 60.000 euro is dat een factor zeven: 16.286 euro tegenover 2.475 euro.

In absolute cijfers wordt de kloof voor het laagste huishoudinkomen behoorlijk kleiner. Betaalt de eenverdiener met 40.000 euro inkomen dit jaar nog 6514 euro meer belasting dan het tweeverdienershuishouden, volgend jaar is dat iets meer dan 5725 euro. In het belastingjaar 2023 was het gat nog bijna 7200 euro.

Opmerkelijk is dat dit laatste tweeverdienershuishouden als enige in de doorgerekende situaties volgend jaar meer belasting gaat betalen. De belastingdruk, het percentage van het inkomen dat aan de fiscus moet worden afgedragen, verdubbelt bijna, maar blijft met 1,9 procent toch bijzonder laag.

Het tweeverdienershuishouden waarbij de ene partner 60.000 euro inbrengt en de andere 20.000 euro, betaalt evenveel belasting als de eenverdiener met een inkomen van 60.000 euro. Volgens belastingadviseur Henk Bluemink uit Deventer kan het eerste gezin dankzij het Nederlandse belastingstelsel zelfs 30.000 euro extra inkomen binnenhalen zonder daarover één cent belasting te betalen.

Nieuwe schijf

De huishoudens in de voorbeelden profiteren in 2025 van de komst van een nieuwe belastingschijf. De huidige eerste schijf wordt namelijk opgesplitst, waarbij het tarief in de nieuwe eerste schijf 1,15 procentpunt lager is dan dit jaar, namelijk 35,82 procent. Deze geldt voor het inkomen tot 38.441 euro. In de nieuwe tweede schijf (inkomen 38.441 tot 76.817 euro) wordt het tarief 0,51 procentpunt hoger, namelijk 37,48 procent.

Het effect van die nieuwe schijf wordt gedempt doordat tegelijk de algemene heffingskorting omlaag gaat, van maximaal 3362 euro naar maximaal 3068 euro. De heffingskorting is maximaal bij de laagste inkomens. Die ervaren dan ook het meeste effect. Budgetinstituut Nibud rekende uit dat iemand die het minimumloon verdient volgend jaar 317 euro minder belasting betaalt dan in 2024, maar dat de verlaging van de algemene heffingskorting hem of haar 200 euro kost.

Arbeidskorting

De maximale arbeidskorting stijgt van 5532 naar 5599 euro. De hoogte is afhankelijk van het inkomen: eerst loopt ze op, maar vanaf een inkomen van 43.071 euro bouwt ze weer af.

Het voordeel van de arbeidskorting bij tweeverdieners hakt erin. In een tweeverdienershuishouden waarbij de partners elk 40.000 euro inbrengen, profiteren beiden van een arbeidskorting van 5530 euro. Bij een belastingtarief van omstreeks 36 procent komt dat overeen met een belastingvrije som van ruim 15.000 euro.

Jos Teunissen, emeritus hoogleraar staats- en bestuursrecht, legde daar de afgelopen jaren in het Reformatorisch Dagblad steeds de vinger bij. „Bijna niemand realiseert zich hoe enorm hoog dat bedrag is, omdat het is omgerekend naar een heffingskorting”, zei hij.

Teunissen wees ook op het effect van de afbouw van de algemene heffingskorting en de arbeidskorting voor mensen met een middeninkomen. Zij houden daardoor van elke extra euro die ze verdienen veel minder over dan je op grond van het formele belastingtarief zou verwachten. Anders gezegd: de zogeheten marginale belastingdruk is hoger. Om gezondheidsredenen kon de emeritus hoogleraar deze keer niet op het Belastingplan reageren.

Rijke eenverdiener

Belastingadviseur Henk Bluemink trok de afgelopen jaren ook steeds aan de bel over de verschillende benadering van een- en tweeverdienershuishoudens in het Nederlandse belastingstelsel. Hij vindt de verschillen nog steeds te groot, maar zegt dat hij er toch wat anders naar is gaan kijken dan voorheen.

Hij wijst er onder meer op dat het voor eenverdieners nogal uitmaakt hoeveel vermogen ze hebben. „De rijkeren kunnen box 3 vermogen toebedelen aan hun partner zonder inkomen, zodat die de algemene heffingskorting kan benutten. Hetzelfde is mogelijk als de één ondernemer is en via een besloten vennootschap (BV) dividend uitkeert aan de ander. Dat kan tussen partners namelijk verdeeld worden.”

In dit licht noemt Bluemink het „niet te begrijpen” waarom de politiek is gestopt met het uitbetalen van de algemene heffingskorting aan de partner zonder inkomen. Die uitbetaling werd de afgelopen jaren afgebouwd en is in 2023 helemaal gestopt voor belastingplichtigen die na 1962 geboren zijn.

De adviseur pleit voor vervanging van de algemene heffingskorting door een belastingvrije som voor box 1 die voor iedereen geldt en niet inkomensafhankelijk is. „Dat verlaagt de marginale belastingdruk, waardoor werken of meer werken wordt gestimuleerd. Het verkleint het verschil tussen een- en tweeverdieners en bevoordeelt niet de rijke eenverdieners boven de eenverdieners zonder BV of vermogen.”

Kwetsbaar

Bluemink wijst ook op de „zeer kwetsbare positie” van eenverdienersgezinnen die aangewezen zijn op een middenhuurwoning. Hij heeft bijvoorbeeld gerekend voor een gezin met twee kinderen van 16 en 19 jaar, waarvan de oudste studeert en de kostwinner 60.000 euro verdient. Bij een huur van 1300 euro komt het besteedbaar inkomen van dit gezin, mede vanwege verlaging van het kindgebonden budget en de inkomensafhankelijke studiefinanciering, uit op hetzelfde niveau als een vergelijkbaar gezin dat van de bijstand leeft.

„Als de kostwinner ziek of werkloos wordt, valt het nettoinkomen zelfs terug tot ruim 10.000 euro onder bijstandsniveau”, zegt Bluemink. „Bij berekeningen over eenverdieners worden de woonkosten steeds vergeten. Er wordt altijd maar van uitgegaan dat er recht is op een sociale huurwoning, terwijl dit vaak niet het geval is. De politiek is zich daar helaas niet van bewust.”