Eenverdiener is ook volgend jaar de klos

Mensen met een betaalde baan gaan volgend jaar minder belasting betalen, beloofde het kabinet op Prinsjesdag. Dat geldt ook voor eenverdienershuishoudens. Maar de kloof met tweeverdieners blijft enorm, en die laatsten profiteren vaak meer dan de eersten.

Een en ander blijkt uit berekeningen van het Reformatorisch Dagblad in samenwerking met Jos Teunissen, emeritus hoogleraar staats- en bestuursrecht. De Tweede Kamer debatteert woensdag afrondend over het Belastingplan 2024.

Teunissen rekende de afgelopen jaren door wat de nieuwe belastingregels betekenden voor een huishoudinkomen van 40.000 euro. Hij vergeleek daarbij steeds een eenverdienershuishouden met een gezin waarin beide partners elk 20.000 euro inbrengen. De krant kiest deze keer voor een verbreding met enkele andere voorbeeldsituaties, in de verwachting dat meer lezers zich in de berekeningen zullen herkennen.

Verrassend

Dat levert verrassende inzichten op. Zo blijkt een eenverdienershuishouden met een modaal inkomen van 40.000 euro volgend jaar 4100 euro meer belasting te betalen dan een tweeverdienershuishouden met een bruto-inkomen van 60.000 euro, waarbij elk van de partners de helft inbrengt. Dit jaar is dat verschil nog minder dan 3300 euro.

Het maakt voor tweeverdieners veel uit hoe ze werk en zorg verdelen. Hoe gelijker verdeeld, hoe lager de belastingdruk. Als bij een gezinsinkomen van 60.000 euro beide partners evenveel verdienen, betalen ze 6600 euro minder belasting dan wanneer een van beiden als hoofdkostwinner driekwart van het inkomen inbrengt.

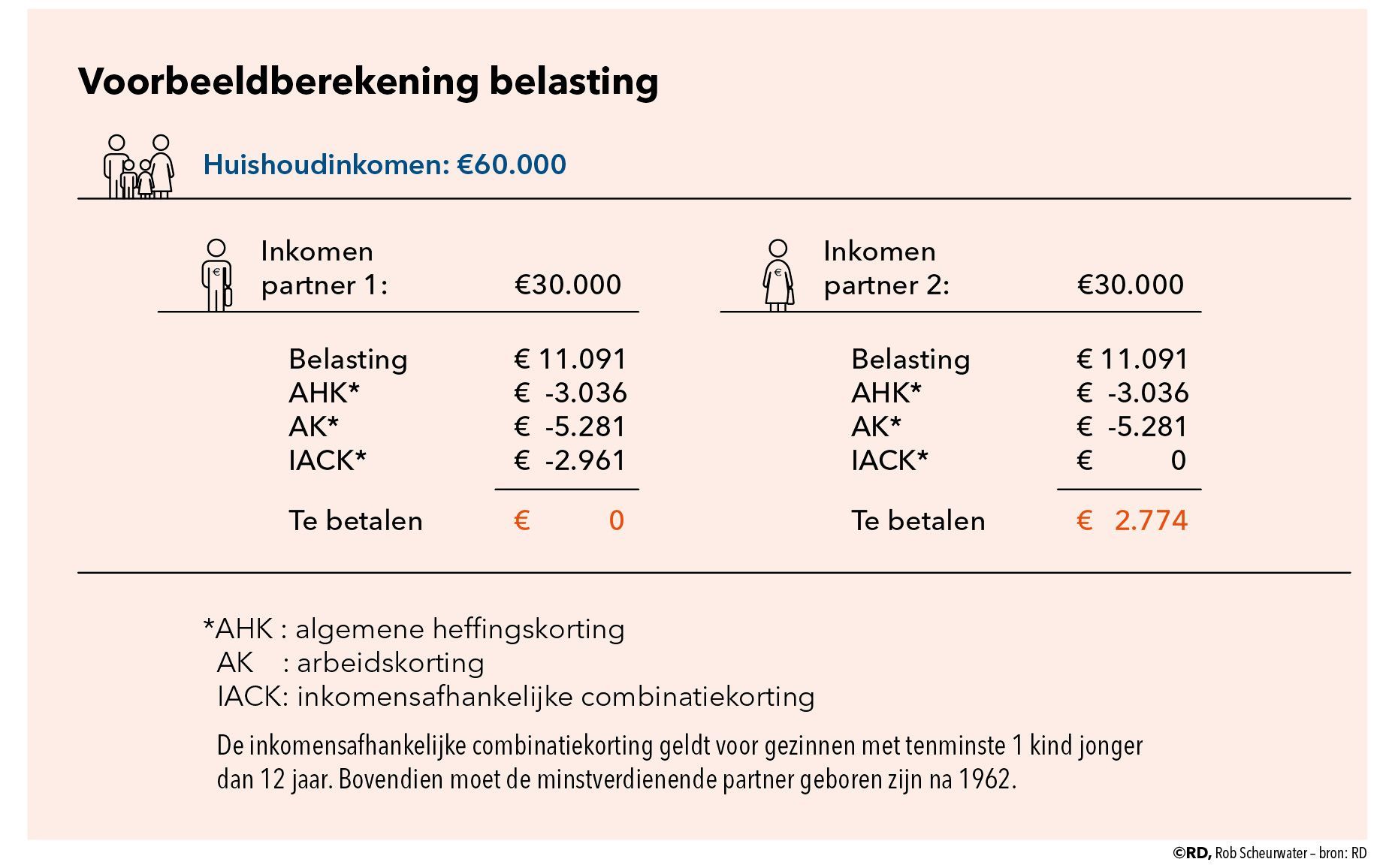

Eenverdienersgezinnen blijven in alle situaties de klos. Bij een belastbaar huishoudinkomen van 60.000 euro betaalt de eenverdiener komend jaar 16.898 euro belasting. Als de partners elk 30.000 euro verdienen, dragen ze samen slechts 2774 euro af: zes keer zo weinig. Bovendien gaat zo’n gezin er vergeleken met dit jaar ruim 1800 euro op vooruit – meer dan twee keer zoveel als het eenverdienershuishouden.

Een kostwinnersgezin met een huishoudinkomen van 80.000 euro betaalt 2,5 keer zoveel belasting als het gezin waarbij man en vrouw elk de helft inbrengen. Bij een huishoudinkomen van 40.000 euro –de situatie die Teunissen voorheen doorrekende– loopt dat zelfs op tot een factor tien.

Om een goede vergelijking te maken, is bij de berekeningen alleen gekeken naar het effect van drie heffingskortingen: de algemene heffingskorting, de arbeidskorting en de inkomensafhankelijke combinatiekorting. Die laatste geldt alleen voor de minstverdienende partner en op voorwaarde dat er tenminste één kind jonger dan 12 jaar tot het huishouden behoort.

Aftrekposten als hypotheekrente, giften en ziektekosten, die voor elk gezin anders uitpakken, zijn dus buiten beschouwing gelaten. Dat geldt ook voor het kindgebonden budget en de kinderopvangtoeslag, die flink door kunnen tikken in het netto-gezinsinkomen.

Onrechtvaardig

Teunissen heeft jaren gestreden tegen de in zijn ogen onrechtvaardige belastingkloof tussen een- en tweeverdieners in Nederland. Aanleiding daarvoor was de in 2009 ingezette stapsgewijze afbouw van de overdraagbare heffingskorting, smalend ook wel aanrechtsubsidie genoemd. Deze afbouw is ingezet onder het kabinet-Balkenende IV om vrouwen te stimuleren de arbeidsmarkt op te gaan.

De overdraagbare heffingskorting was eerder in de plaats gekomen van de vroegere belastingvrije voet, het bedrag dat mensen nodig hebben voor hun primaire levensbehoeften. Daar hoort een beschaafde staat geen belasting over te heffen, stelt Teunissen, die namens een gedupeerd echtpaar naar de rechter stapte. Uiteindelijk ving hij bot bij de Hoge Raad.

De emeritus hoogleraar heeft nog altijd „weerzin tegen het onrechtvaardige en nodeloos ingewikkeld gemaakte belastingstelsel”. Middeninkomens vanaf 40.000 euro, betalen in feite zelfs een hoger belastingtarief dan de allerhoogste inkomens, rekent hij voor.

Het formele belastingtarief voor inkomen boven 40.000 euro is 36,97 procent. Vanaf die grens worden de algemene heffingskorting en de arbeidskorting echter afgebouwd, respectievelijk met 6,652 procent en 6,51 procent van het extra inkomen. Per saldo komt het zogeheten marginale belastingtarief volgens Teunissen daarom uit op 50,13 procent. Concreet: van elke extra euro die iemand dan verdient, houdt hij minder dan 50 cent over.

Vanaf een inkomen van 75.624 euro is het formele tarief 49,5 procent. De algemene heffingskorting is dan nihil. Teunissen: „Dat betekent dat het marginale tarief uitkomt op 49,5 plus 6,51, oftewel 56 procent.” Een extra euro levert dan netto slechts 44 cent op.

Bij de allerhoogste inkomens, vanaf 125.000 euro, is het marginale tarief gelijk aan het formele tarief, namelijk 49,5 procent. Iemand die in deze inkomensgroep valt, houdt van extra euro’s dus meer over dan mensen met een lager inkomen.

Draagkrachtbeginsel

In een tweeverdienershuishouden waarbij de partners elk 40.000 euro inbrengen, profiteren beiden van een arbeidskorting van 5547 euro. „Bij een belastingtarief van 37 procent komt dat overeen met een belastingvrije som van bijna 15.000 euro. Bijna niemand realiseert zich hoe enorm hoog dat bedrag is, omdat het is omgerekend naar een heffingskorting.”

Volgens de emeritus hoogleraar voldoet het Nederlandse belastingstelsel niet aan het draagkrachtbeginsel. De overheid wilde dat beginsel niet in de belastingen doorvoeren, stelt hij, en voerde daarom een toeslagenstelsel in. „Als zou worden uitgegaan van individuele draagkracht –als zoiets al zou bestaan– zou de niet-verdienende partner zorgtoeslag moeten krijgen. Maar dat wilde men juist niet. Men wilde afknijpen, om mensen te prikkelen om betaald werk te gaan verrichten.”

Digitalisering

Volgens Teunissen helpt de digitalisering eraan mee dat „bijna niemand de onrechtvaardigheden” van het belastingstelsel nog doorziet. „Bijna alle particulieren doen hun aangifte digitaal. Gemakkelijk en grotendeels al ingevuld, maar daardoor hoeven mensen zich er niet meer in te verdiepen.”

Dat is een algemeen gevolg van digitalisering, vindt hij. „We verliezen inzicht. Zonder routeplanner kunnen we zelf de weg niet meer vinden. Zo is het ook met het belastingstelsel. In ons parlement zal, vermoed ik, alleen Omtzigt het nog snappen.”