Sparen loont niet langer, spaarder moet op zoek naar rendement

Sparen loont niet langer. Als je rekening houdt met de inflatie –de jaarlijkse stijging van de prijzen, waardoor ons geld telkens een beetje minder waard wordt–boer je zelfs achteruit. De spaarder die dit laatste niet wil laten gebeuren, moet op zoek naar alternatieven.

Je kon erop wachten, een verrassing was het niet. ABN AMRO kondigde deze week als eerste van de drie grote banken in ons land aan dat klanten, vanaf 1 april, geen rente meer ontvangen over hun spaarcenten. Triodos en Van Lanschot, kleinere financiële instellingen, hadden al eerder die stap gezet. Bij ING en Rabo, de twee andere uit de top drie, staat het tarief vooralsnog op 0,01 procent. Het ligt voor de hand dat zij binnenkort zullen volgen naar 0,0. Zo werkt dat meestal.

Veel maakt het trouwens niet uit. Bij 0,01 procent krijg je over een tegoed van 10.000 euro een fooi –je kunt het moeilijk anders aanduiden– van 1 euro. De verlaging naar 0 is dan ook meer van symbolische betekenis dan dat het wat scheelt in de portemonnee. Maar in de beleving van de burger gaat er een knop om: als je geld leent, moet je nog steeds betalen, maar als je geld spaart levert dat niks op.

Negatieve rente

Een negatieve rente lijkt voorlopig niet aan de orde. ABN AMRO verzekerde enkele maanden terug al dat voor saldi tot een ton de percentages niet onder de nul zullen zakken. De banken lijken beducht voor denkbare reacties bij het betreden van dat tot dusver onbekende terrein. Als mensen massaal hun tegoeden zouden weghalen, raken zij in problemen. Minister van Financiën Wopke Hoekstra vindt negatieve tarieven voor kleine spaarders niet wenselijk en verwacht ook niet dat het zover komt, maar hij liet onlangs tevens weten niet van plan te zijn via wetgeving een verbod uit te vaardigen op die mogelijke situatie.

ECB

We kennen het verhaal. De banken zitten zelf ook klem. Zij zijn overgeleverd aan wat de Europese Centrale Bank (ECB) in zijn wijsheid bepaalt. Die heeft in de voorbije jaren de rente steeds verder naar beneden geschroefd. Daarmee poogde deze machtige instelling in Frankfurt de economie een impuls te geven.

De commerciële banken krijgen over hun kasgeld dat op een rekening staat bij de ECB geen vergoeding, maar moeten daarover juist een bedrag afdragen: 0,5 procent. Als zij die kosten niet kunnen doorberekenen aan de klant, betekent dat uiteraard een lagere winst. In absolute cijfers verdienen zij weliswaar fors, maar hun resultaten staan wel onder druk.

Elk perspectief op betere tijden ontbreekt. We moeten er rekening mee houden dat de extreem lage rentes nog jaren voortduren. Analisten sluiten niet uit dat de ECB, mocht de economische groei verder vertragen, in de loop van dit jaar de tarieven verder naar beneden zal aanpassen.

Zijn er alternatieven voor de spaarder? Een andere bank misschien? Dat zal weinig helpen, het is overal hetzelfde. Een deposito openen? Dat betekent dat je langere tijd niet over je geld kunt beschikken. En een vetpot is dat ook niet, zeker niet bij de grote spelers, zelfs niet als je kiest voor tien jaar vast. Soms biedt een buitenlandse bank net iets meer, maar dan moet je er zeker van zijn dat het saldo onder het depositogarantiestelsel valt. Nogal wat spaarders hebben wat dat betreft hun lesje geleerd toen in 2008 het IJslandse Icesave onderuitging.

Investering

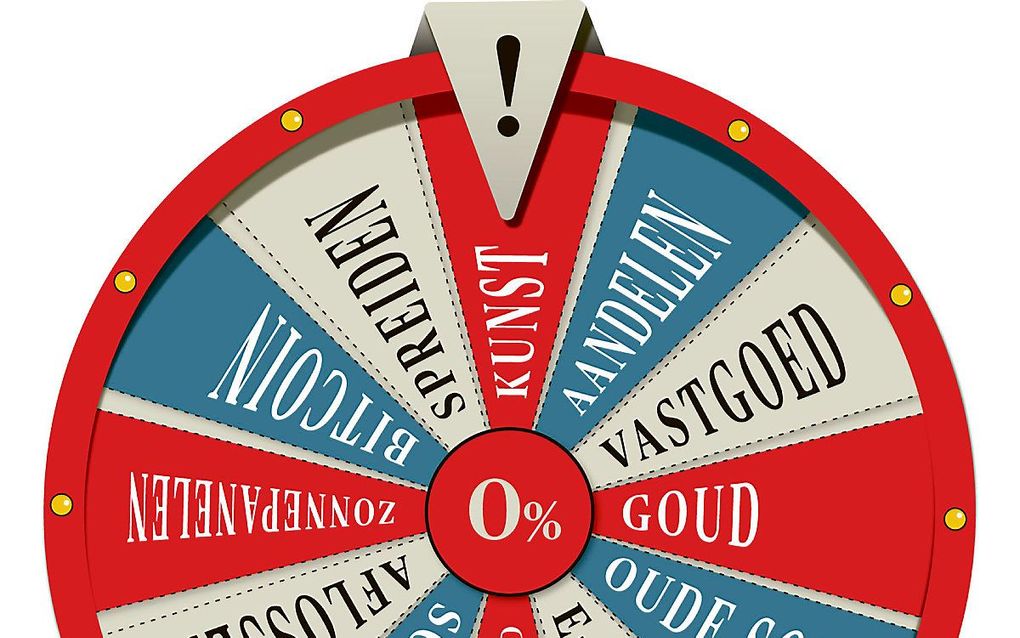

Beleggen dan maar. Dat kan inderdaad een aardig rendement opleveren. De AEX bijvoorbeeld, de index van de belangrijkste aandelenkoersen in Amsterdam, steeg in 2019 met bijna 25 procent. Maar we zijn gewaarschuwd: in het verleden behaalde resultaten bieden geen garantie voor de toekomst, en: uw inleg kan minder waard worden.

Voor degenen met een eigen woning is een investering die de waarde van het pand verhoogt en/of toekomstige lasten vermindert, een aantrekkelijke optie. Te denken valt aan isolatie of zonnepanelen. Dergelijke verbeteringen betalen zich terug in een lagere energierekening en een hogere verkoopprijs.

Aflossen van (hypotheek)schuld is een andere mogelijkheid. Of help als ouders je kinderen met een familiehypotheek, zodat zij een huis kunnen kopen. Een financieel deskundige kan adviseren over alle aspecten daarvan.

De huidige situatie maakt de zoektocht naar rendement er in ieder geval niet gemakkelijker op. De tijd dat je een financiële reserve eenvoudig op een veilige bankrekening zette en als het ware slapend rijk werd, is voorbij. Toch komen spaarders tot dusver zeker niet massaal in beweging. De tegoeden bij de banken zijn de afgelopen jaren alleen maar verder gegroeid. We blijven er dus ondanks alles rustig op los sparen.