Coronaschuld grijnst ondernemer aan; twee ondernemers doen hun verhaal

Kassa’s rinkelen weer sinds het einde van de coronapandemie en het sociale leven draait volop. Maar belastingschulden hangen bij menig ondernemer als een molensteen om de nek.

Probeert de ene onderneming het hoofd nog manmoedig boven water te houden, de andere ging in het afgelopen jaar al kopje onder. Zo ging Doek Retail, het bedrijf achter de kledingmerken Vero Moda en Vila, op de fles door een coronaschuld.

Bij 178.000 ondernemers stond begin februari zo’n belastingschuld nog open. Bij elkaar opgeteld gaat het om een bedrag van 11,5 miljard euro. Die schulden zijn ontstaan tijdens de coronacrisis, toen de overheid uitstel gaf van het betalen van belasting als steuntje in de rug van ondernemers. Maar vanaf oktober 2022 moesten ondernemers starten met aflossen. Van de 400.000 ondernemers die uitstel kregen, hebben de meesten inmiddels hun schuld voldaan.

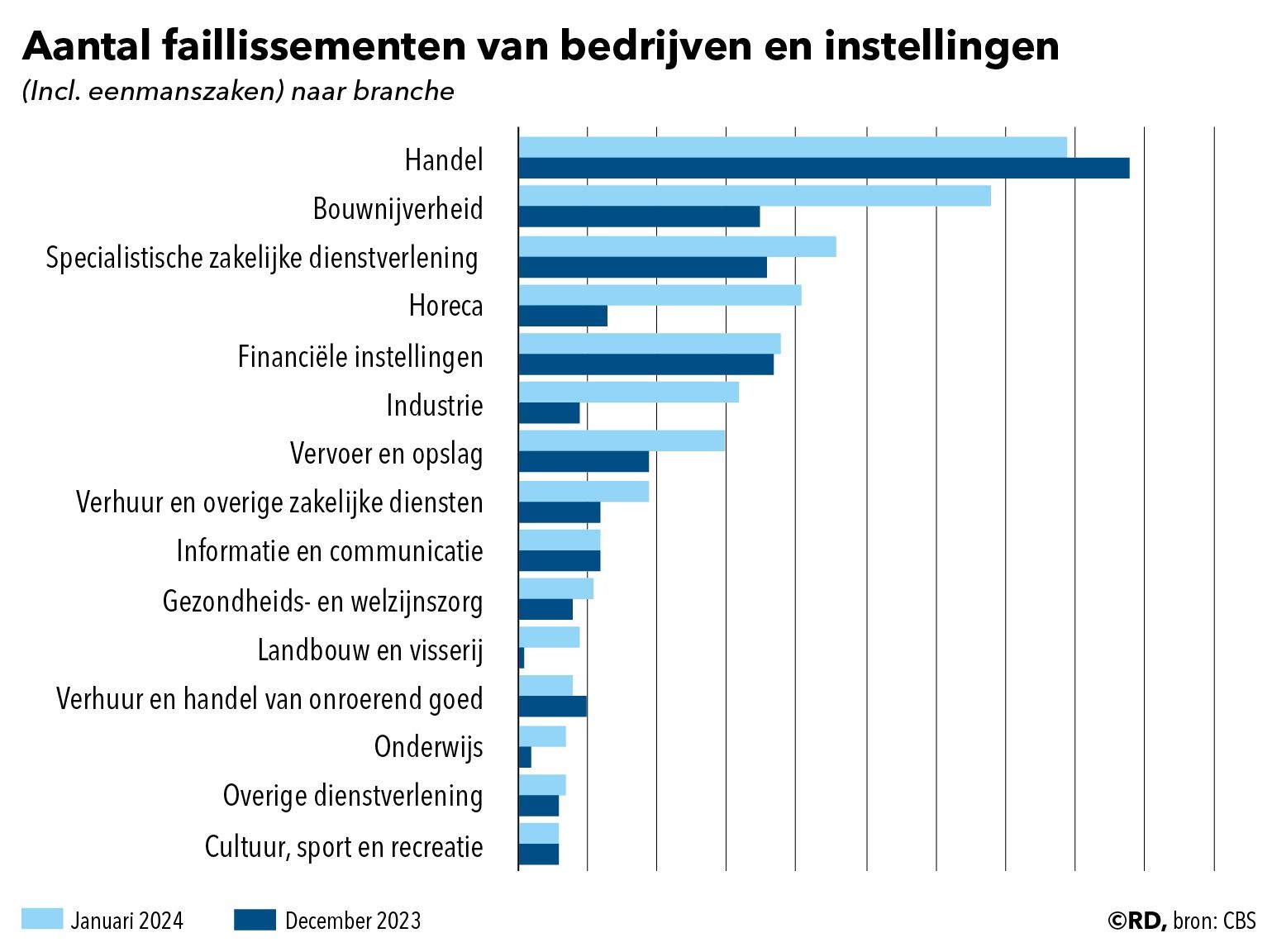

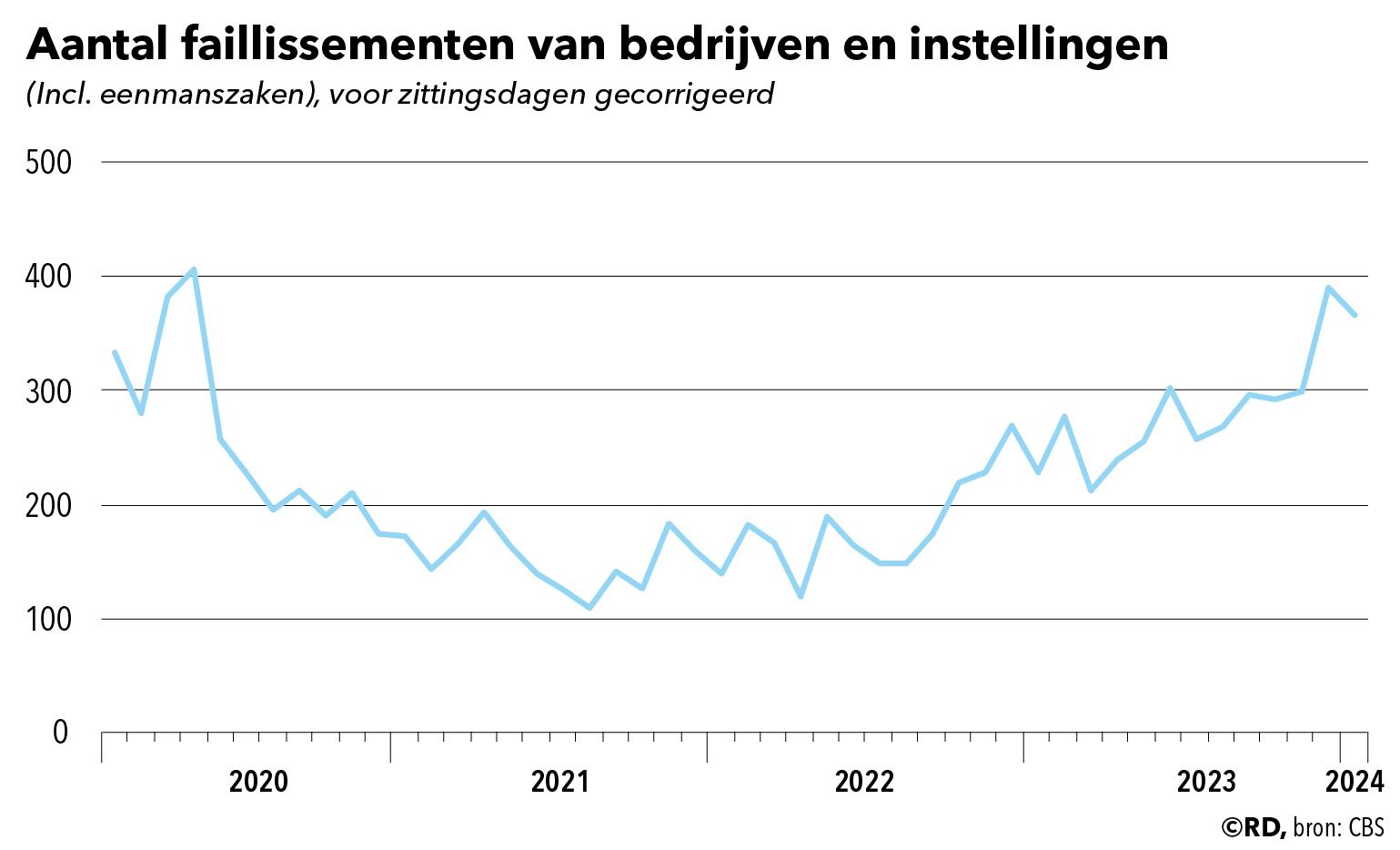

Maar aflossen lukt lang niet altijd, waardoor aan een faillissement soms niet meer te ontkomen valt. Nederland lijkt zich momenteel in een faillissementsgolf te bevinden. Vergeleken met 2021 en 2022 stijgt het aantal bankroeten sinds half 2023 flink. Uit de nieuwste cijfers van het Centraal Bureau voor de Statistiek (CBS) blijkt dat in december 2023 bijna net zo veel bedrijven (390) failliet gingen als in het woelige begin van de coronaperiode (mei 2020, 406). Handel staat bovenaan in de lijst, gevolgd door bouwnijverheid, specialistische zakelijke dienstverlening en de horeca.

Experts verwachten dat ook dit jaar veel bedrijven zullen omvallen nu ze hun coronaschuld moeten terugbetalen. In veel gevallen betreft dat ook bedrijven die zonder schuld voldoende toekomstperspectief hebben en verder gezond functioneren.

Op het eerste gezicht lijkt het met het aantal al dan niet dreigende faillissementen nog mee te vallen, maar veel getob blijft verborgen. Dat stelde Jacqueline Zuidweg, schuldhulpverlener voor ondernemers, onlangs op de radio. Volgens haar gaat het met het midden- en kleinbedrijf –dat wordt beschouwd als de motor van de economie– slechter dan menigeen denkt. „Ik heb het drukker dan ooit. De impact van de coronacrisis op het mkb is enorm.”

Daarbij spelen ook andere factoren mee zoals gebrek aan personeel (of aan een opvolger) en lage marges door gestegen energiekosten en salarisverhogingen. Zzp’ers die enkele jaren terug nog zich verhuurden aan de overheid, krijgen sinds de coronacrisis minder opdrachten.

Ongeveer 20 procent van de kleine zelfstandigen verkeert in zwaar weer en is technisch gezien al bankroet, aldus Zuidweg. Voorheen was dat 10 procent. Maar het komt lang niet altijd tot een officieel faillissement –daarvoor gelden bepaalde voorwaarden–, en nauwkeurige cijfers ontbreken.

De stekker eruit trekken en stoppen met de zaak, is een weg die ook veel ondernemers inslaan. Dat ging alleen al onder mode-, sport- en schoenenwinkels in het afgelopen jaar om „duizenden”, zo’n 4 procent van het totaal en twee keer zo veel als in 2022, zegt voorzitter Jan Meerman van brancheorganisatie INRetail.

Soms is stoppen gewoon het beste, zegt Michiel Hordijk van het Instituut voor het Midden- en Kleinbedrijf (IMK). „Ondernemers gaan vaak veel te lang door. Als een ondernemer onvoldoende marge maakt of net niet genoeg inkomen uit de zaak haalt, kan hij beter stoppen.”

Niet zeuren

Regelmatig hoort Hordijk de uitspraak dat ondernemers met coronaschulden niet moeten zeuren, omdat er ook ondernemers zijn die er tijdens corona alles aan hebben gedaan om geen schulden te maken. Zulke ondernemers verdienen volgens Hordijk waardering. Maar dat betekent volgens hem niet dat ondernemers die wel schulden hebben en het net niet redden, ook moeten omvallen. „Waarom dan geen extra uitstel of iets van sanering van schulden?”

Zij verdienen volgens hem altijd een tweede kans. Het IMK kan daarvoor de onderneming onder de loep nemen in een zogeheten Levensvatbaarheidstoets en begeleiden bij de vervolgstappen. Met dit onderzoek krijgt de ondernemer tevens een verklaring van een onafhankelijke partij die nodig is om een betalingsregeling te krijgen bij de Belastingdienst.

Het IMK kijkt in zo’n levensvatbaarheidsonderzoek breder dan banken en kredietverstrekkers: „Denk aan: hoe is de marktontwikkeling?” Verder kijkt het IMK naar wat voor vlees ze in de kuip hebben met de betreffende ondernemer. „Hoe zijn de vaardigheden van de ondernemer, is die flexibel? Dat was goed te zien tijdens corona, ondernemers verschilden daarin enorm. Sommige ondernemers wachtten af en stelden zich afhankelijk op van de overheid.”

Ondanks nijpend geldgebrek is het in veel gevallen toch mogelijk om de onderneming bij te sturen, aldus het IMK. „Uit ervaring –en het IMK voert al zeventig jaar deze onderzoeken uit– kunnen wij zeggen dat een ondernemer die slaagt voor deze strenge toets nog een lang ondernemersleven voor zich kan hebben.”